Федеральным законом от 21.12.2013 г. № 379-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (далее – ФЗ № 379-ФЗ) Федеральный закон от 22.04.1996 г. № 39-ФЗ «О рынке ценных бумаг» (далее – Закон о РЦБ) дополнен нормами, определяющими правовой статус специализированных обществ (специализированное финансовое общество и специализированное общество проектного финансирования). Также уточнен правовой режим выпускаемых специализированными обществами облигаций с залоговым обеспечением.

Таким образом, по сути, на законодательном уровне закреплен режим секьюритизации финансовых активов.

Секьюритизация (от англ. securities — «ценные бумаги») — финансовый термин, означающий одну из форм привлечения финансирования путём выпуска ценных бумаг, обеспеченных активами, генерирующими стабильные денежные потоки (например, портфель ипотечных кредитов, автокредитов, лизинговые активы, коммерческая недвижимость, генерирующая стабильный рентный доход и т. д.).

В последнее время под термином «секьюритизация» в узком смысле стали понимать инновационную форму финансирования. Понятие Asset Securitisation (секьюритизация активов) обозначает новую технику привлечения средств, которая получила широкое распространение сначала в США, а потом и в Европе. Речь идет о механизме, при котором финансовые активы списываются с баланса предприятия, отделяются от остального имущества и передаются специально созданному финансовому посреднику (Special Purpose Vehicle — SPV), а затем рефинансируются на денежном рынке или рынке капитала. Рефинансирование осуществляется либо посредством выпуска Asset-Backed Securities — ABS (ценные бумаги, обеспеченные активами), либо путем получения Asset-Backed Loan (синдицированного кредита). С правовой т.з. секьюритизация представляет собой комплекс сделок/действий, направленный на реализацию механизма секьюритизации (о механизме секьюритизации см. ниже).

1. Идентификация предмета, субъектов и механизма секьюритизации финансовых активов

Предмет секьюритизации

Предметом секьюритизации являются финансовые активы (права требования по денежным обязательствам с наступившим/не наступившим сроком исполнения), обеспечивающие привлечение финансирования посредством выпуска ценных бумаг (облигаций).

Субъекты секьюритизации

1) Инициатор секьюритизации (первоначальный «держатель» финансовых активов (прав требований)) – лицо, привлекающее финансирование.

Правовое положение определяется действующим законодательством.

Законодательство не содержит препятствий для участия энергокомпаний в секьюритизации в качестве инициатора секьюритизации.

2) Специализированное общество

Правовое положение специализированных обществ определяется общими нормами Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах», Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» с учетом специальных норм, установленных Законом о РЦБ (в ред. ФЗ № 379).

В соответствии со ст. 1 Закона о РЦБ специализированное общество (далее – СО) – это хозяйственное общество, которое соответствует установленным Законом о РЦБ требованиям.

В соответствии с п. 1 ст. 15.1 Закона о РЦБ, существует 2 вида СО:

- специализированное финансовое общество;

- специализированное общество проектного финансирования.

На основании п. 2 ст. 15.1 Закона о РЦБ целями и предметом деятельности специализированного финансового общества (далее – СФО) являются приобретение имущественных прав требовать исполнения от должников уплаты денежных средств по кредитным договорам, договорам займа и (или) иным обязательствам, включая права, которые возникнут в будущем из существующих или из будущих обязательств, приобретение иного имущества, связанного с приобретаемыми денежными требованиями, в том числе по договорам лизинга и договорам аренды, и осуществление эмиссии облигаций, обеспеченных залогом денежных требований.

Ст. 15.1 Закона о РЦБ установлена специальная правоспособность специализированного финансового общества: предметом деятельности такого общества может быть только приобретение прав (требований) по обязательствам, осуществление эмиссии облигаций, исполнение обязательств по которым обеспечивается за счет указанных прав (требований), а также осуществление иных сделок, которые носят вспомогательный характер по отношению к приобретению прав (требований) и осуществлению эмиссии указанных облигаций (заключение с инвесторами договоров о залоге, которыми обеспечивается исполнение обязательств по облигациям).

Целями и предметом деятельности специализированного общества проектного финансирования (далее – СОПФ) являются финансирование долгосрочного (на срок не менее трех лет) инвестиционного проекта путем приобретения денежных требований по обязательствам, которые возникнут в связи с реализацией имущества, созданного в результате осуществления такого проекта, с оказанием услуг, производством товаров и (или) выполнением работ при использовании имущества, созданного в результате осуществления такого проекта, а также путем приобретения иного имущества, необходимого для осуществления или связанного с осуществлением такого проекта, и осуществление эмиссии облигаций, обеспеченных залогом денежных требований и иного имущества.

В соответствии с п. 1, 2 ст. 15.2 Закона о РЦБ СО может быть создано только путем учреждения.

Оплата акций (внесение вклада в уставный капитал) СО осуществляется только денежными средствами.

На основании требований ст. 3 и ст. 7 Закона № 379-ФЗ СО может создаваться в форме акционерного общества или общества с ограниченной ответственностью.

Учредителями (участниками) специализированного общества не могут являться юридические лица, зарегистрированные в государствах или на территориях, не предусматривающих раскрытия и предоставления информации при проведении финансовых операций, перечень которых утверждается Министерством финансов Российской Федерации.

В соответствии со ст. 15.2 Закона о РЦБ СО не вправе принимать решение об уменьшении своего уставного капитала и не может быть добровольно реорганизовано. Ликвидация СО допускается только с согласия владельцев облигаций СО, обязательства по которым не исполнены.

На основании п. 1 ст. 230 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» заявление о признании СО банкротом может быть подано только владельцами облигаций СО в лице уполномоченного представителя на основании решения общего собрания владельцев облигаций.

Исходя из смысла законодательства, СО выступает залогодателем по секьюритизируемым обязательствам.

Законодательство не содержит препятствий для участия энергокомпаний в секьюритизации в качестве СО. При этом запрет на аффилированность СО энергокомпаниям холдингового типа в законодательстве не выявлен, что свидетельствует о принципиальной допустимости создания СО компаниями холдинга.

Целесообразность секьюритизации финансовых активов компаний холдинга, формируемых на рынках энергоснабжения, обусловлена, на наш взгляд, возможностью минимизации рисков неплатежей (за поставляемую потребителям компаниями холдинга энергию) посредством локализации данных рисков вне рамок холдинга (на конкретной СО). В этом смысле привлечение к секьюритизации СО из контура компаний холдинга видится менее привлекательным, нежели привлечение сторонней СО.

3) Инвестор – «покупатель» облигаций (выпущенных СО), обеспеченных правами требования по секьюритизируемым обязательствам.

Правовое положение определяется действующим законодательством. Как правило, в качестве инвестора выступают пенсионные фонды, банки, инвестиционные фонды, хедж-фонды, страховые компании, международные финансовые корпорации и т.п.

Исходя из смысла законодательства, инвестор, как «покупатель» облигаций СО, в результате сделок по секьюритизации является залогодержателем.

Кроме того, по сути неформальным участником секьюритизации (исходя из действующей мировой практики) является рейтинговое агентство (например, Фитч Рейтингс» (Fitch-Ratings), «Стандарт энд Пурс» (Standard & Poor's) или «Мудис Инвесторс Сервис» (Moody's Investors Service)).

Рейтинговое агентство – юридическое лицо, осуществляющее оценку финансовых активов и присваивающее международный кредитный рейтинг обеспеченных активами ценным бумагам (облигациям), эмитированным СО.

Кроме того, рейтинговое агентство проводит оценку общего состояния инициатора секьюритизации, выясняя экономическую целесообразность сделки, и осуществляет экспертизу юридической и финансово-экономической деятельности (due diligence).

С точки зрения законодательства РФ присвоение рейтинга облигациям для целей секьюритизации не является обязательным.

Механизм секьюритизации

(1) Передача финансового актива (права требования)

По смыслу п. 2 ст. 15.1 Закона о РЦБ предполагается, что в рамках секьюритизации финансовый актив (право требования) обособляется от инициатора секьюритизации, в том числе от рисков, связанных с его банкротством, путем передачи актива в СО.

При этом передача финансового актива (права требования) может осуществляться любыми не противоречащими законодательству способами, а в результате такой передачи СО становится новым кредитором по отношению к должникам инициатора (предыдущего кредитора) в части требований по оплате денежных средств по секьюритизируемым обязательствам.

С момента передачи финансового актива (права требования) все платежи должников поступают на банковский (расчетный) счет СО. При этом замена стороны в секьюритизируемых обязательствах не происходит.

(2) Размещение облигаций и их оплата инвесторами

Порядок и сроки размещения (эмиссии) ценных бумаг, в том числе облигаций, урегулированы в гл. 5 Закона о РЦБ.

(3) Залог

Положениями ФЗ № 379-ФЗ внесены существенные изменения в ст. 27.3 Закона о РЦБ в части предмета залога по облигациям с залоговым обеспечением.

Так, в соответствии с п. 1 ст. 27.3 Закона о РЦБ предметом залога по облигациям с залоговым обеспечением могут быть только бездокументарные ценные бумаги, обездвиженные документарные ценные бумаги, недвижимое имущество и денежные требования по обязательствам, в том числе денежные требования, которые возникнут в будущем из существующих или из будущих обязательств.

Договор залога, которым обеспечивается исполнение обязательств по облигациям, считается заключенным с момента возникновения у их первого владельца (приобретателя) прав на такие облигации, а письменная форма договора о залоге считается соблюденной (п. 2 ст. 27.3 Закона о РЦБ).

Таким образом:

- субъектами залогового правоотношения являются СО (залогодатель) и Инвесторы (залогодержатели);

- предметом залога могут быть все секьюритизируемые обязательства;

- залоговое обязательство возникает в силу закона.

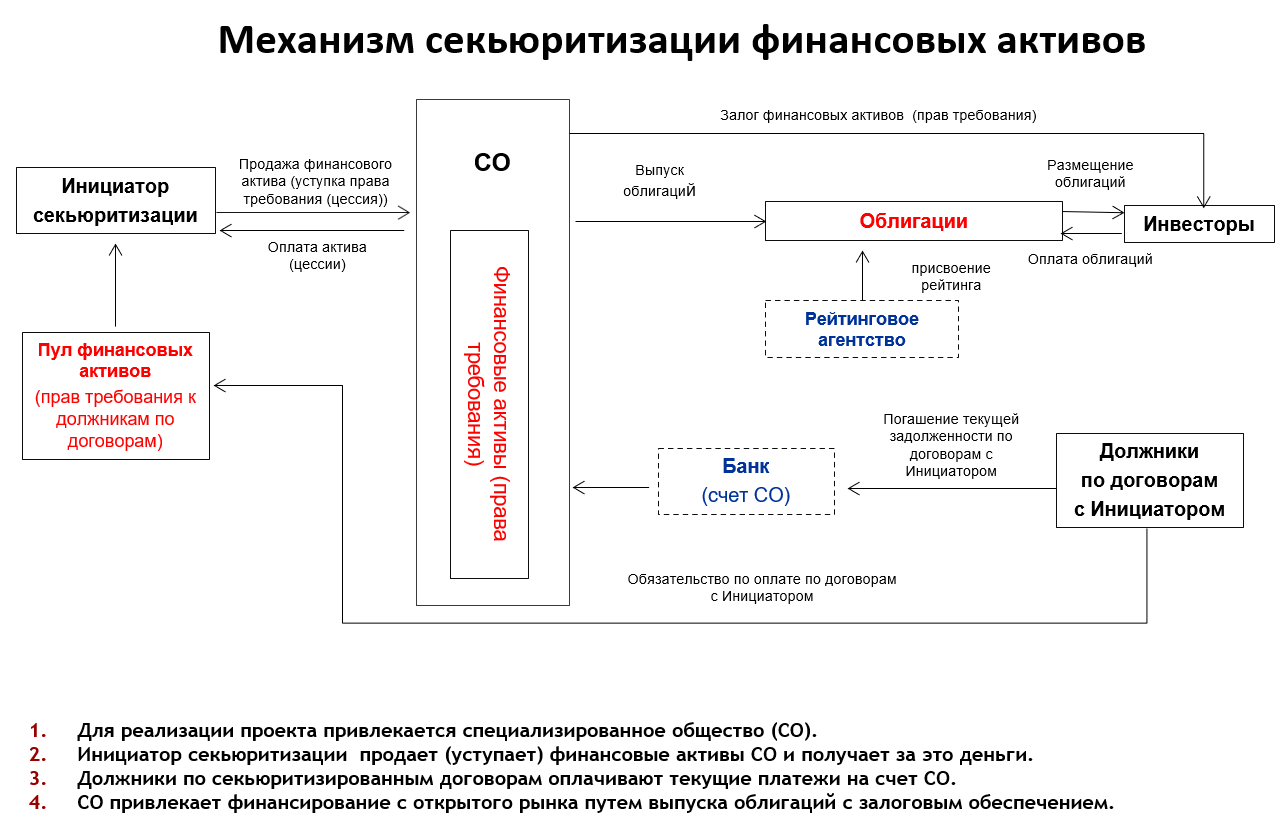

Графическое отображение механизма секьюритизации см. на схеме

Схема

2. Юридический анализ допустимости реализации энергокомпаниями механизма секьюритизации финансовых активов

Правовые инструменты секьюритизации

Как уже указывалось выше, с правовой т.з. секьюритизация представляет собой комплекс сделок/действий, направленных на реализацию механизма секьюритизации.

При этом энергокомпании, будучи возможными инициаторами секьюритизации, могут передавать финансовые активы посредством договора уступки прав требований (цессии) по секьюритизируемым обязательствам (в рамках норм главы 24 ГК РФ), где:

- цедент – инициатор секьюритизации (энергокомпания), являющийся кредитором по секьюритизируемому обязательству;

- цессионарий – СО;

- должник – должник по секьюритизируемому обязательству (например, покупатель энергии).

В качестве оплаты за уступаемое право цедента к должнику цессионарий обязуется выплатить цеденту денежные средства в порядке и сроки определяемые договором.

Согласно общему правилу, закрепленному в п. 2 ст. 382 ГК РФ, для перехода к другому лицу прав кредитора не требуется согласие должника.

В рамках ст. 382 ГК РФ должник письменно уведомляется о состоявшемся переходе прав кредитора к другому лицу. В уведомлении указываются новые банковские реквизиты получателя для оплаты.

Уступка права (требования) по обязательству, в котором уступающий требование кредитор (инициатор секьюритизации) является одновременно и лицом, обязанным перед должником, не влечет перевод на цессионария соответствующих обязанностей цедента. Цедент не освобождается от исполнения продолжающих лежать на нем обязанностей.

На цеденте продолжают лежать обязанности, связанные с исполнением соответствующего договора с должником, в частности обязанности по передаче соответствующего товара (электроэнергии, мощности и т.п.), по уплате неустойки в связи с нарушением своих обязательств и др.

Таким образом, уступка права (требования) влечет за собой лишь замену кредитора в конкретном обязательстве по оплате, но не замену стороны в договоре.

Изложенное свидетельствует о принципиальной допустимости реализации энергокомпаниями механизма цессии для целей секьюритизации финансовых обязательств.

3. Анализ привлекательности (в рамках реализации механизма секьюритизации) финансовых активов энергокомпаний, формируемых на рынках энергоснабжения

Поскольку в соответствии со ст. 27.3 Закона о РЦБ предметом залога по облигациям с залоговым обеспечением могут быть денежные требования, следовательно, оценке на предмет привлекательности для целей секьюритизации целесообразно подвергнуть как минимум права требования, возникающие у энергокомпаний из:

1) договоров о предоставлении мощности (ДПМ) на ОРЭМ;

2) регулируемых договоров (РД) на ОРЭМ;

3) свободных двусторонних договоров (СДД) на ОРЭМ;

4) договоров энергоснабжения (купли-продажи электроэнергии) на розничном рынке;

5) энергофьючерсных контрактов, заключаемых в рамках срочного рынка на электронной площадке ОАО «Мосэнергобиржа»;

6) договоров теплоснабжения/поставки тепловой энергии (мощности) и договоров горячего водоснабжения.

Следует отметить, что мировая практика секьюритизации формулирует общие требования к пулу (портфелю) секьюритизируемых активов и участникам сделки. К таким требованиям можно отнести:

1) способность финансовых активов генерировать легко прогнозируемый денежный поток;

2) минимальный риск просрочки оплаты по финансовым активам пула;

3) территориальная диверсификация финансовых активов;

4) однородность финансовых активов.

При этом полагаем, что большинство формируемых на рынках энергоснабжения финансовых активов (прав требования) энергокомпаний отвечают вышеуказанным параметрам секьюритизируемых активов.

В целом же анализ законодательства позволяет сделать вывод о принципиальной возможности и перспективности секьюритизации некоторых финансовых активов, формируемых на рынках энергоснабжения.

Для целей секьюритизации видятся следующие преимущества и недостатки финансовых активов (прав требования), вытекающих из договоров, заключаемых на рынках энергоснабжения:

А. Договоры о предоставлении мощности (ДПМ)

Секьюритизируемый актив – право требования оплаты денежных средств за ввод новых (модернизируемых) мощностей.

Преимущества для целей секьюритизации:

- конструкция ДПМ повышает уровень гарантий оплаты (контроль со стороны инфраструктурных организаций ОРЭМ исполнения договора сторонами, неустойка при нарушении покупателем сроков оплаты);

- перечень объектов генерации, с использованием которых осуществляется поставка мощности по ДПМ, определяется Правительством РФ и не подлежит изменению в одностороннем порядке;

- оплата возведенных или модернизируемых по ДПМ объектов осуществляется в течение заранее определенных сроков по гарантированной цене и расчетной окупаемости;

- в случае подписания ДПМ мощность соответствующих объектов генерации учитывается в приоритете на конкурентных отборах мощности по отношению к действующей генерации.

Недостатки для целей секьюритизации:

- ввиду того, что в рамках ОРЭМ все взаиморасчеты производятся исключительно между субъектами ОРЭМ через уполномоченную кредитную организацию, требуется изменение действующего законодательства и регламентов ОРЭМ в части возможности привлечения СО на ОРЭМ и использования специальных счетов СО для целей секьюритизации;

- возможный законодательный пересмотр условий ДПМ.

Б. Регулируемые договоры поставки электроэнергии для населения на ОРЭМ (РД)

Секьюритизируемый актив – право требования оплаты денежных средств за поставляемую электрическую энергию (мощность) для нужд населения.

Преимущества для целей секьюритизации:

не выявлены.

Недостатки для целей секьюритизации:

- ввиду того, что в рамках ОРЭМ все взаиморасчеты производятся исключительно между субъектами ОРЭМ через уполномоченную кредитную организацию, требуется изменение действующего законодательства и регламентов ОРЭМ в части возможности привлечения СО на ОРЭМ и использования специальных счетов СО для целей секьюритизации;

- наличие на ОРЭМ большого количества неплательщиков;

- возможный законодательный пересмотр условий договоров, по которым работает ОРЭМ.

В. Cвободные двусторонние договоры (СДД) на ОРЭМ

Секьюритизируемый актив – право требования оплаты денежных средств за поставляемую электрическую энергию (мощность).

Преимущества для целей секьюритизации:

- торговля электрической энергией и мощностью на ОРЭМ по СДД осуществляется по свободным (нерегулируемым) ценам, определяемым сторонами на период действия договора;

- торговля электрической энергией и мощностью на ОРЭМ по СДД осуществляется в объемах и в сроках, заранее согласованных сторонами;

- поставщики и покупатели электрической энергии и мощности по регулируемым договорам определяются участниками сделки самостоятельно;

- расчеты между участниками осуществляются вне централизованной системы расчетов на ОРЭМ.

Недостатки для целей секьюритизации:

возможный законодательный пересмотр условий договоров, по которым работает ОРЭМ.

Г. Энергофьючерсные договоры (энергофьючерсы)

С целью снижения финансовых рисков участникам оптового рынка предоставляется в соответствии с договором о присоединении к торговой системе оптового рынка возможность заключения контрактов на будущие поставки электрической энергии и мощности и на покупку или продажу фиксированного объема электрической энергии и мощности для поставки в оговоренную дату в будущем по согласованной сторонами цене (форвардные и фьючерсные контракты).

Секьюритизируемый актив – право требования оплаты денежных средств за поставляемую электрическую энергию (мощность).

Преимущества для целей секьюритизации:

- торговля электрической энергией и мощностью на бирже по энергофьючерсным контрактам осуществляется по свободным (нерегулируемым) ценам, определяемым сторонами под действием спроса и предложения, но во взаимосвязи с РСВ на ОРЭМ;

- торговля электрической энергией и мощностью на бирже по энергофьючерсным контрактам осуществляется в объемах и сроках, согласованных сторонами и в соответствии с правилами биржи.

Недостатки для целей секьюритизации:

- по энергофьючерсным договорам хеджируется (страхуется) только исполнение обязательств в рамках заключаемых договоров РСВ на ОРЭМ. При этом в силу правил биржевой торговли хеджировать исполнение обязательств по иным видам договоров на ОРЭМ не представляется возможным;

- наличие на ОРЭМ большого количества неплательщиков;

- возможный законодательный пересмотр условий договоров, по которым работает ОРЭМ и энергобиржа.

Д. Договоры теплоснабжения/поставки тепловой энергии (мощности) и договоры горячего водоснабжения

Секьюритизируемый актив – право требования оплаты за отпущенную тепловую энергию (мощность), теплоноситель или горячую воду.

Преимущества для целей секьюритизации:

- возможная долгосрочность договоров и, как следствие, поступления денежных потоков;

- торговля осуществляется в объемах, заранее согласованных сторонами;

- поставщики и покупатели тепловой энергии могут определяться участниками сделки самостоятельно.

Недостатки для целей секьюритизации:

- отсутствие гарантий «удержания» потребителей (в т.ч. крупных промышленных);

- государственное тарифное регулирование цен и, как следствие, – непрогнозируемость объема поступления денег (в долгосрочной перспективе), обусловленная нестабильностью тарифного регулирования;

- высокий уровень неплатежей в отрасли.

Е. Договоры купли-продажи электроэнергии (энергоснабжения) на розничном рынке

Секьюритизируемый актив – право требования оплаты денежных средств за поставляемую электрическую энергию (мощность) розничным покупателям.

Преимущества для целей секьюритизации:

- возможная долгосрочность договоров с крупными промышленными потребителями;

- торговля осуществляется в объемах, заранее согласованных сторонами;

- поставщики и покупатели могут определяться участниками сделки самостоятельно.

Недостатки для целей секьюритизации:

- наличие большого количества неплательщиков;

- возможный законодательный пересмотр условий договоров, по которым работает розничный рынок электроэнергии (мощности).

Энергоюристы онлайн — первый в России специализированный сервис правовой онлайн-поддержки в энергетике.